του Φοίβου Σταύρου Μακρίδη*

Μας είναι οικεία η εικόνα του παλιού πειρατή, που έχει συγκεντρωμένους τους θησαυρούς και τα λάφυρά του σε απομονωμένα νησιά, κρυμμένους σε σημεία που μόνο ο ίδιος γνωρίζει και θυμάται μέσω κωδικοποιημένων χαρτών. Η εικόνα του πειρατή κι οι θρύλοι γύρω από τη φιγούρα του εκπέμπουν μια γοητεία. Είναι αντισυμβατικός και ζει ελεύθερος, κυνηγημένος από όλες τις δυναστείες του κόσμου. Λεηλατεί πλούσια εμπορεύματα και βασιλικά καράβια και καταφέρνει να συγκεντρώσει έναν αμύθητο πλούτο σε διάφορα «νησιά των θησαυρών».

Τα σύγχρονα «νησιά των θησαυρών», όμως, έχουν ελάχιστα κοινά με τα παλιά. Μάλιστα, δεν πρόκειται αποκλειστικά για νησιά, μιας και φορολογικός παράδεισος θεωρείται μια χώρα ή μια περιοχή που προσφέρει συγκεκριμένες υπηρεσίες στους κεφαλαιούχους, για να την προτιμήσουν, προκειμένου να γλιτώσουν τους εγχώριους φόρους της πατρίδας τους. Χώρες όπως η Ελβετία, το Λουξεμβούργο, η Ολλανδία, θεωρούνται κι αυτές φορολογικοί παράδεισοι, όπως και οι Μπαχάμες, οι Βρετανικές Παρθένοι Νήσοι, τα Νησιά Κέιμαν κ.ά.

Οι σύγχρονοι «πειρατές» δε θυμίζουν καθόλου την παραπάνω ωραιοποιημένη εικόνα των παλιών πειρατών. Δεν είναι οι αντισυμβατικοί κι οι κυνηγημένοι από το καθεστώς – είναι οι ίδιοι το καθεστώς! Στους φορολογικούς παραδείσους θα βρούμε να διατηρούν λογαριασμούς και να κρύβουν τα κεφάλαιά τους πολυεθνικές εταιρείες και οι θυγατρικές τους, υψηλόβαθμα στελέχη, τράπεζες και τραπεζίτες, πολιτικοί και υπουργοί ισχυρών και ανίσχυρων χωρών, δημοκρατικών και δικτατορικών καθεστώτων, γραφειοκρατικά στελέχη κ.λπ. Είναι δηλαδή η οικονομική και πολιτική ελίτ του πλανήτη.

Επίσης, μια άλλη πολύ σημαντική διαφορά είναι ότι στους φορολογικούς παραδείσους (σε αντίθεση με τα παλιά νησιά των θησαυρών) ο πλούτος που βρίσκεται σε θυρίδες ή λογαριασμούς, είναι άμεσα διαθέσιμος για τους ιδιοκτήτες τους. Δε χρειάζεται να κάνουν κανένα ταξίδι για να βρουν και να ξεθάψουν τα παλιά τους κέρδη. Τα κεφάλαια που βρίσκονται στους σημερινούς φορολογικούς παραδείσους είναι ενεργά. Δεν έχουν κλειστεί κι εγκλωβιστεί εκεί, απλά για να αποταμιευθούν, αλλά επανεπενδύονται και χρησιμοποιούνται ανά πάσα στιγμή.

Με αυτή την έννοια, τα κεφάλαια που βρίσκονται στους φορολογικούς παραδείσους ούτε φορολογούνται ούτε πεθαίνουν για να πάνε στον παράδεισο. Στο παρόν κείμενο, όμως, δε θα μας απασχολήσει γιατί τελικά καθιερώθηκε αυτές τις μικρές ή μεγάλες χώρες και περιοχές, τις υπεράκτιες (offshore) εταιρείες και το όλο δίκτυο απόκρυψης κεφαλαίων να τα αποκαλούμε «φορολογικούς παραδείσους». Θα εξετάσουμε το ρόλο τους στην καπιταλιστική παγκοσμιοποιημένη οικονομία.

Πώς αξιοποιούνται οι φορολογικοί παράδεισοι από τις μεγαλύτερες πολυεθνικές εταιρείες που εδρεύουν στις ΗΠΑ;

Τι αποκαλύπτεται για το τραπεζικό σύστημα της Γαλλίας που πρώτη φορά ήταν υποχρεωμένο να δημοσιεύσει πλήρη στοιχεία για τις δραστηριότητές του στο εξωτερικό;

Τι είναι τα Έγγραφα του Παναμά;

Ποια είναι η αξία των κεφαλαίων που κρύβονται σε λογαριασμούς φορολογικών παραδείσων;

Γιατί η Ελλάδα είναι ένας φορολογικός παράδεισος για τους Έλληνες εφοπλιστές;

Αφορολόγητα υπερκέρδη για τις πολυεθνικές

Μια πολυεθνική εταιρεία μπορεί να διατηρεί θυγατρικές εταιρείες και λογαριασμούς σε χώρες πέρα από τη χώρα προέλευσής της. Αυτό από μόνο του δεν αποτελεί μια παράνομη πράξη. Μια πολυεθνική εταιρεία μπορεί να διατηρεί θυγατρικές προκειμένου να επεκτείνει την παραγωγή της σε άλλες χώρες και να αυξήσει τις πωλήσεις της, ανοίγοντας θέσεις εργασίας και σε άλλες χώρες και πληρώνοντας τους φόρους που επιβάλλει το έτερο κράτος.

Όλα αυτά, στη θεωρία… Γιατί η απάτη κρύβεται πίσω από τη νόμιμη διαδικασία μεταφοράς κεφαλαίων στους φορολογικούς παραδείσους.

Μια πολυεθνική προκειμένου να παρουσιάσει μικρότερα έσοδα, ώστε να φορολογηθεί λιγότερο ή και καθόλου, μεταφέρει με διάφορους νόμιμους τρόπους τα έσοδά της στα ταμεία της στους φορολογικούς παραδείσους.

Ας πάρουμε το παράδειγμα των ΗΠΑ, στις οποίες έχουν την έδρα τους μεγάλοι κολοσσοί πολυεθνικών εταιρειών, για να δούμε με ποιους τρόπους μπορούν να μεταφέρουν τα κέρδη τους. Η φορολογία των επιχειρήσεων στις ΗΠΑ είναι 35% επί των κερδών τους. Όμως, η πολυεθνική υποχρεούται να πληρώσει φόρο στις ΗΠΑ για τα κέρδη που εμφανίζει στις ΗΠΑ. Για τις άλλες χώρες στις οποίες έχει δραστηριότητες φορολογείται αντίστοιχα (ή δε φορολογείται). Άρα, λοιπόν, η πολυεθνική θα επιλέξει να μετατρέψει τα έσοδα που έχει στις ΗΠΑ σε έσοδα των θυγατρικών άλλων χωρών.

Πώς το κάνουν;

Σε αυτό ακριβώς το σημείο έχει αναπτυχθεί μια ολόκληρη βιομηχανία από δικηγορικά και λογιστικά γραφεία που δουλειά τους είναι να βοηθούν σε αυτές τις μετατροπές και να προστατεύουν τα υψηλά εισοδήματα. Με τη διαρροή των Εγγράφων του Παναμά, μια αντίστοιχη εταιρεία, η τέταρτη μεγαλύτερη στον κόσμο, μπήκε στο επίκεντρο της δημόσιας συζήτησης: η Μόσακ Φονσέκα (Mossack Fonseca).

Οι πολυεθνικές εταιρείες διαθέτουν άφθονους τρόπους για να πετύχουν τον ίδιο σκοπό: τη μετατροπή των εσόδων τους στη μία χώρα σε έσοδα μιας άλλης χώρας.

Οι μητρικές εταιρείες μπορούν να πουλήσουν τα πνευματικά δικαιώματα ή τις πατέντες ή το λογότυπο που έχουν δημιουργήσει στις θυγατρικές εταιρείες που οι ίδιες έχουν ιδρύσει. Έτσι, για να χρησιμοποιούν το προϊόν τους είναι «αναγκασμένες» να πληρώνουν ένα συγκεκριμένο ποσό στις θυγατρικές. Άρα, ενώ μπορεί να έχουν υψηλές πωλήσεις στις ΗΠΑ, όπου βρίσκεται η βασική τους πελατεία, φαίνεται να πληρώνουν για τη χρήση της πατέντας, κι έτσι να μένουν σαφώς λιγότερα έσοδα στα ταμεία της μητρικής εταιρείας για να φορολογηθούν.

Ένας άλλος τρόπος είναι μέσω της ενδοομιλικής δανειοδότησης. Η θυγατρική εταιρεία του φορολογικού παραδείσου θα δανείσει ένα μεγάλο ποσό στη μητρική. Η μητρική θα «αναγκάζεται» να στρέφει τα κέρδη της στην αποπληρωμή των δανείων. Έτσι, τα έσοδά της μεταφέρονται.

Η μέθοδος του transfer pricing (τιμές μεταβίβασης) είναι μια ενδοομιλική διαδικασία αγοράς και πώλησης, στην οποία συντελείται μια υπερκοστολόγηση ενός βοηθητικού ή δευτερεύοντος προϊόντος της θυγατρικής εταιρείας προς τη μητρική, ώστε τα έσοδα να δραπετεύουν στις υπεράκτιες εταιρείες.

Πόσα κερδίζουν;

Το 2015 δύο ερευνητικές ομάδες, το US PIRG Education Fund κι οι CTJ1, πραγματοποίησαν μια έρευνα πάνω στις πολυεθνικές επιχειρήσεις που μεταφέρουν τα κέρδη τους σε φορολογικούς παραδείσους, για να αποφύγουν την πληρωμή φόρων. Η έρευνα βασίστηκε στις 500 –σύμφωνα με το περιοδικό Fortune– μεγαλύτερες επιχειρήσεις των ΗΠΑ, πάνω στα δεδομένα και στα στοιχεία που οι ίδιες οι επιχειρήσεις έχουν δημοσιεύσει.

1,4 τρις $ είναι το συνολικό ποσό των 30 πρώτων αμερικάνικων πολυεθνικών με τα μεγαλύτερα δηλωμένα ποσά σε φορολογικούς παραδείσους.

2,14 τρις $ είναι το συνολικό ποσό των 300 πρώτων αμερικάνικων πολυεθνικών με τα μεγαλύτερα δηλωμένα ποσά.

90 δις $ το χρόνο υπολογίζεται ότι χάνονται σε φόρους για τις ΗΠΑ από την απόκρυψη των εσόδων των αμερικάνικων πολυεθνικών στις υπεράκτιες εταιρείες.

620 δις $ θα προστίθονταν άμεσα στα ταμεία των ΗΠΑ, εάν γινόταν άμεσα επαναπατρισμός όλων των κεφαλαίων που βρίσκονται σε υπεράκτιες εταιρείες. Αυτό το ποσό προκύπτει σύμφωνα με τον παρακάτω υπολογισμό.

Εάν το ποσό απ’ τις 500 μεγαλύτερες αμερικάνικες πολυεθνικές για το 2014 επαναπατριζόταν ολόκληρο, τότε θα φορολογούνταν με 35% μείον το ποσοστό που φορολογήθηκε στις άλλες χώρες, μιας και η νομοθεσία των ΗΠΑ αυτό προβλέπει. Τι ποσοστό φορολόγησης είχαν αυτά τα ποσά στις άλλες χώρες; Είναι ελάχιστες οι πολυεθνικές εταιρείες που έχουν δημοσιεύσει ακριβή στοιχεία. Συγκεκριμένα, μόλις 57 απ’ τις 500 μεγαλύτερες πολυεθνικές δημοσίευσαν στοιχεία, την ώρα που οι υπόλοιπες 443 επικαλούνται προβλήματα τεχνικής φύσεως.

Οι 57 εταιρείες που δημοσίευσαν στοιχεία για το 2014 ανέφεραν ότι τα κεφάλαιά τους φορολογήθηκαν με 6% μέσο όρο στις ξένες χώρες – με τις πρώτες 10 πολυεθνικές να (μην) φορολογούνται με 0 – 0,1%! Άρα, εάν τα κεφάλαιά τους επαναπατρίζονταν στις ΗΠΑ θα φορολογούνταν με 29% μέσο όρο.

Εάν, λοιπόν, ισχύει ένα υπόλοιπο 29% φορολόγηση στις ΗΠΑ και για τις πολυεθνικές που δεν έχουν δημοσιεύσει στοιχεία και επέλεγαν ή ήταν αναγκασμένες να επαναπατρίσουν τα κεφάλαιά τους, τότε στα δημόσια ταμεία των ΗΠΑ θα προστίθονταν άμεσα 620 δις $ (δηλαδή 1,5 φορά το ελληνικό δημόσιο χρέος)!

Προσφέρουν πραγματική ανάπτυξη;

Κι όμως, ενώ τα ποσά που διαφεύγουν τη φορολογία είναι τεράστια, κυκλοφορούν προτάσεις από νεοφιλελεύθερους οικονομολόγους και αναλυτές ότι η λύση για μια μικρή χώρα είναι να μειώσει ή να καταργήσει εντελώς τη φορολογία των επιχειρήσεων. Με αυτό τον τρόπο, ισχυρίζονται, θα καταφέρει να προσελκύσει μεγάλες πολυεθνικές, οι οποίες θα εγκατασταθούν στη μικρή χώρα και μπορεί μεν να μην πληρώνουν φορολογία, αλλά τα οφέλη θα εμφανιζόντουσαν από τις προσλήψεις και τις επενδύσεις που θα έκαναν οι πολυεθνικές.

Έτσι, και η πολυεθνική θα έβγαινε κερδισμένη, και θέσεις εργασίας θα άνοιγαν, και τα ασφαλιστικά ταμεία θα ενισχύονταν, και επενδύσεις θα γινόντουσαν και όλοι θα έμεναν ευχαριστημένοι. Τουλάχιστον, στη θεωρία… Γιατί η πραγματικότητα αποδεικνύεται εντελώς διαφορετική.

Το 2008 η Υπηρεσία Έρευνας του Κογκρέσου των ΗΠΑ ανακάλυψε ότι το 43% των εσόδων των αμερικάνικων πολυεθνικών στο εξωτερικό προέρχονταν από πέντε φορολογικούς παραδείσους: τις Βερμούδες, την Ιρλανδία, την Ολλανδία, το Λουξεμβούργο και την Ελβετία. Την ίδια ώρα, σ’ αυτές τις χώρες αντιστοιχούσε μόλις το 4% των εργαζομένων στις χώρες εκτός των ΗΠΑ και μόλις το 7% των επενδύσεων. Μεγαλύτερη καταγραφή εσόδων δεν συνεπάγεται μεγαλύτερο αριθμό εργαζομένων και επενδύσεων.

Χαρακτηριστικό παράδειγμα – σύμβολο αυτού του κανόνα είναι το κτίριο Ούγκλαντ (Ugland house) στα Νησιά Κέιμαν. Σε αυτό το κτίριο, έχουν την έδρα τους ούτε μία ούτε δύο, αλλά… 18.857 θυγατρικές εταιρείες! Ο νόμος στις ΗΠΑ για τις θυγατρικές είναι τόσο ελαστικός που αναγνωρίζει την ύπαρξη μιας εταιρείας ακόμα και αν αυτή έχει μόνο μια ταχυδρομική θυρίδα!

Η Apple, η οποία είναι η εταιρεία με τα μεγαλύτερα ποσά σε υπεράκτιες εταιρείες (σύνολο 181,1 δις $), έχει τρεις θυγατρικές στην Ιρλανδία. Παρότι για το 2011 καταγράφηκε το 64% των εσόδων της στην Ιρλανδία, καταφέρνει να μην πληρώνει καθόλου φόρους και σε μία από τις τρεις θυγατρικές της να μην έχει ούτε έναν εργαζόμενο!

Τα κέρδη των πολυεθνικών που καταγράφονται σε θυγατρικές φορολογικών παραδείσων, δεν σημαίνει ότι μένουν εκεί ή ότι είναι «αποταμιευμένα» και ότι δε χρησιμοποιούνται. Κάτι τέτοιο θα ερχόταν σε σύγκρουση με τη βασική τάση της καπιταλιστικής λογικής της επανεπένδυσης των κερδών μιας επιχείρησης.

Η Γερουσία των ΗΠΑ σε έρευνά της το 2011 πάνω σε 27 πολυεθνικές εταιρείες ανακάλυψε ότι το 46% των ποσών που είχαν καταγραφεί σε υπεράκτιες εταιρείες στην πραγματικότητα βρισκόταν εντός των Ηνωμένων Πολιτειών. Δηλαδή, σχεδόν τα μισά ποσά που βρίσκονται σε φορολογικούς παραδείσους επανεπενδύονται σε αμερικάνικα κεφάλαια (ακόμα και σε κρατικά ομόλογα των ΗΠΑ) ή βρίσκονταν σε τραπεζικούς λογαριασμούς αμερικάνικων τραπεζών. Κι αυτές οι επενδύσεις, μάλιστα, γίνονται χωρίς να φορολογηθούν καθόλου!

Οι 9 από τις 27 πολυεθνικές που ερευνήθηκαν2, δηλαδή το 33%, είχαν επενδύσει στις ΗΠΑ το 76-100% των κεφαλαίων τους που καταγράφονταν σε υπεράκτιες εταιρείες.

Ένα ακόμα στοιχείο που δείχνει ότι η χρήση των φορολογικών παραδείσων από τις πολυεθνικές δεν συνεπάγεται και επενδύσεις σε αυτές τις χώρες είναι η σχέση του συνολικού αριθμού των κεφαλαίων με το ΑΕΠ της χώρας. Σε έρευνα της Εσωτερικής Υπηρεσίας Εσόδων των ΗΠΑ (Internal Revenue Service, η αντίστοιχη εφορία) το 2010 αποκαλύφθηκε ότι υπήρχαν τρεις χώρες, όπου τα ποσά των πολυεθνικών ξεπερνούσαν το 1000% του ΑΕΠ των χωρών3.

Από πού λοιπόν προκύπτει ότι όσο πιο φιλικό το περιβάλλον για τις επιχειρήσεις, τόσο μεγαλύτερα και τα οφέλη για τη χώρα και τους εργαζομένους της; Από πουθενά. Αυτές οι οικονομικές θεωρίες είναι είτε φαντασιώσεις νεοφιλελεύθερων αναλυτών, είτε χυδαίες υποσχέσεις, αντίστοιχες με αυτές των ευρωπαίων αποικιοκρατών που πρόσφεραν καθρεφτάκια και χάντρες στους ιθαγενείς πληθυσμούς.

Η χρήση των φορολογικών παραδείσων από το τραπεζικό σύστημα της Γαλλίας

Το 2015 οι γαλλικές τράπεζες ήταν για πρώτη φορά υποχρεωμένες να δημοσιεύσουν ακριβή στοιχεία για τις δραστηριότητές τους στο εξωτερικό, τα κέρδη τους ανά χώρα, τις θυγατρικές τους, τους υπαλλήλους που απασχολούν κ.λπ. Η έκθεση των CCFD – Terre Solidaire, Oxfam France, Secours Catholique – Caritas France και Plateforme Paradis Fiscaux et Judiciaires4 κάνει μια ανάλυση των δεδομένων και παρουσιάζει τα στοιχεία των πέντε μεγαλύτερων γαλλικών τραπεζών. Πρόκειται για τις BNP Paribas, BPCE, Société Générale, Crédit Agricole και Crédit Mutuel – CIC, οι οποίες είναι μέσα στις πρώτες δεκαπέντε πιο ισχυρές τράπεζες της Ευρώπης.

Η έρευνα παρουσιάζει ότι ακόμα και το ίδιο το τραπεζικό σύστημα της Γαλλίας κάνει χρήση των δικτύων των φορολογικών παραδείσων και μάλιστα βγαίνει κερδισμένο κατά δισεκατομμύρια ευρώ.

Πιο συγκεκριμένα, οι πέντε μεγαλύτερες γαλλικές τράπεζες είχαν για το 2014 καταγεγραμμένα κέρδη σε χώρες με ευνοϊκό φορολογικό περιβάλλον κεφάλαια αξίας 4,9 δις €. Αυτά τα ποσά αντιστοιχούν στο:

1/3 από τα συνολικά διεθνή κέρδη των γαλλικών τραπεζών σε άλλες χώρες.

1/4 των διεθνών δραστηριοτήτων τους.

1/5 της διεθνούς φορολογίας τους.

1/6 των εργαζομένων τους στο εξωτερικό.

Οι επτά μεγαλύτεροι φορολογικοί παράδεισοι, όπου οι γαλλικές τράπεζες καταγράφουν κέρδη άνω των 100 εκατομμυρίων € είναι το Λουξεμβούργο (1,7 δις €), το Βέλγιο (1,66 δις €), το Χονγκ Κονγκ (436 εκ. €), η Σιγκαπούρη (346 εκ. €), η Ιρλανδία (272 εκ. €), η Ολλανδία (189 εκ. €) και το Μονακό (144 εκ. €).

Ο μέσος όρος της πραγματικής φορολόγησης των γαλλικών τραπεζών στους φορολογικούς παραδείσους είναι στο 50% του μέσου όρου των υπόλοιπων χωρών. Μάλιστα, σε 19 περιπτώσεις δεν πλήρωσαν ούτε ένα ευρώ φόρο για τα κέρδη τους. Τέτοια περίπτωση είναι η αφορολόγητη δραστηριότητα της Société Générale στην Κύπρο και την Ιρλανδία.

Όσον αφορά τις θέσεις εργασίας, και η περίπτωση του γαλλικού τραπεζικού συστήματος φανερώνει ότι μια μικρή χώρα δεν μπορεί να προσκομίσει το οποιοδήποτε όφελος, με το να προσελκύει επιχειρήσεις φτιάχνοντας ένα αφορολόγητο περιβάλλον. Σε πέντε χώρες (ανάμεσά τους και η Κύπρος) οι γαλλικές τράπεζες, ενώ καταγράφουν συνολικά κέρδη άνω των 50 εκατομμυρίων €, δεν έχουν ούτε έναν εργαζόμενο!

Τα κρυμμένα τρισεκατομμύρια της παγκόσμιας ελίτ

Τα Έγγραφα του Παναμά

Στις αρχές Απρίλη δημοσιεύθηκε ένα μέρος από τα Έγγραφα του Παναμά ή Panama Papers5. Πρόκειται για 11,5 εκατομμύρια αρχεία συνολικού όγκου 2,6 terabytes που καλύπτουν τις δραστηριότητες από το 1977 μέχρι το 2015 της Μόσακ Φονσέκα, εταιρείας που εδρεύει στον Παναμά. Η υπηρεσία που προσφέρει είναι να βοηθά επιχειρήσεις, τράπεζες ή ιδιώτες να ανοίξουν υπεράκτιες εταιρείες και να κρύψουν τα κεφάλαιά τους, είτε προέρχονται από νόμιμες δραστηριότητες, είτε από παράνομες.

Μεταξύ των πελατών του συγκεκριμένου γραφείου είναι πολυεκατομμυριούχοι αθλητές, αρχηγοί (νυν και πρώην) δημοκρατικών και δικτατορικών κρατών, πολιτικοί, βασιλιάδες, υψηλόβαθμα στελέχη της FIFA και άλλοι. Στις αποκαλύψεις εμπλέκονται ακόμα και μεγάλες εταιρείες, τράπεζες, κ.ά., όπως οι γερμανικές Siemens και Deutsche Bank και οι ελβετικές τράπεζες UBS και HSBC.

Όμως, αν και πρόκειται για τη μεγαλύτερη σε όγκο διαρροή, δεν έχουν γίνει δημόσια όλα τα αρχεία, ώστε να αποκαλυφθεί ποιοι ήταν όλοι οι πελάτες της Μόσακ Φονσέκα. Η συντριπτική πλειονότητα των πολιτικών προσώπων που έχουν αποκαλυφθεί είναι κυρίως ηγέτες των αναπτυσσόμενων χωρών ή του Τρίτου Κόσμου (π.χ. Κίνα, Ρωσία, Σαουδική Αραβία, Ουκρανία, Πακιστάν), αλλά λίγα πολιτικά πρόσωπα της Δύσης αποκαλύπτονται.

Πέρα από την έλλειψη πολιτικών προσώπων της Δύσης και των πολυεθνικών (πλην ελαχίστων εξαιρέσεων), το γεγονός ότι η ICIJ έχει επίσημους χρηματοδότες καπιταλιστικά ιδρύματα της Δύσης (ανάμεσά τους το Ίδρυμα Φορντ και τα Ιδρύματα Open Society του Τζορτζ Σόρος) και το γεγονός ότι τα Έγγραφα του Παναμά δεν είχαν δημοσιευθεί ολόκληρα στο Διαδίκτυο ή αλλού, έβαζαν φραγμούς στην περαιτέρω έρευνα κι αποκάλυψη των πελατών της Μόσακ Φονσέκα. Γι’ αυτούς τους λόγους ήταν εύλογες οι διαμαρτυρίες προς την ICIJ για επιλεκτική δημοσιοποίηση στοιχείων.

Ένα μήνα μετά, τον Μάιο, η ICIJ προχώρησε σ’ ένα δεύτερο κύμα αποκαλύψεων, δημοσιεύοντας στο ίντερνετ μια βάση δεδομένων, στην οποία μπορεί να γίνει αναζήτηση στοιχείων για πρόσωπα, χώρες κι εταιρείες, με στοιχεία που αφορούν 214.000 υπεράκτιες εταιρείες. Η ανάλυση των νέων στοιχείων που είδαν το φως της δημοσιότητας επί της ουσίας μόλις τώρα αρχίζει και θα συνεχιστούν οι αποκαλύψεις για τους πελάτες της Μόσακ Φονσέκα.

Ενδεικτικά, πάντως, αναφέρουμε μερικά από τα πιο ηχηρά ονόματα των εμπλεκόμενων από τις ως τώρα αποκαλύψεις. Περιλαμβάνουν, μεταξύ άλλων, τον μακαρίτη πατέρα του τωρινού Βρετανού πρωθυπουργού Ίαν Κάμερον, που μέσω μιας υπεράκτιας εταιρείας απέφευγε την πληρωμή φόρων για 30 χρόνια· τον πολύ γνωστό Σίλβιο Μπερλουσκόνι· μέλη της κυβέρνησης της Μάλτας· πρόσωπα από τον στενό κύκλο του Ρώσου προέδρου Πούτιν· τον Ουκρανό πρόεδρο Πέτρο Ποροσένκο· πολλούς ανώτατους κυβερνητικούς αξιωματούχους της Κίνας· τον βασιλιά Σαλμάν της Σαουδικής Αραβίας· αρκετούς χρηματοδότες της προεκλογικής εκστρατείας της Χίλαρι Κλίντον, τον πρόεδρο της Αργεντινής Μαουρίτσιο Μάκρι, εκλεγμένο πρόσφατα με σύνθημα την καταπολέμηση της διαφθοράς, και πλήθος πολιτικούς από την Ασία, την Αφρική και τη Λατινική Αμερική. Ήδη παραιτήθηκαν λόγω εμπλοκής με τη Μόσακ Φονσέκα ο πρωθυπουργός της Ισλανδίας Σίγκμουντουρ Γκουνλάουγκσον, ο υπουργός βιομηχανίας, ενέργειας και τουρισμού της Ισπανίας, Χοσέ Μανουέλ Σορία, ο επίσης εμπλεκόμενος πρωθυπουργός του Πακιστάν, Ναβάζ Σαρίφ, έφυγε στο Λονδίνο για ιατρικές εξετάσεις, ενώ κι ο πρόεδρος της Ισλανδίας Όλαφουρ Γκρίμσον φέρεται εμπλεκόμενος, κι έπεται συνέχεια…6

Όσον αφορά την… ελληνική συμμετοχή στα Έγγραφα του Παναμά, φιγουράρουν στις λίστες 400 άτομα. Ανάμεσά τους υπάρχουν μέλη των οικογενειών Λάτση και Κόκκαλη, ο πρόεδρος του ΣΕΒ Θεόδωρος Φέσσας και η γυναίκα του, ο στενός συνεργάτης του Αντώνη Σαμαρά Σταύρος Παπασταύρου, ο δικηγόρος Παναγιώτης Μπερνίτσας, νομικός σύμβουλος στην αποκρατικοποίηση της ΤΡΑΙΝΟΣΕ, ο γνωστός μεγαλοδημοσιογράφος Γιώργος Τράγκας κ.ά. – συνολικά 233 εταιρείες και 400 ευεργετούμενοι…7

Βέβαια, η υποκριτική αντίδραση πολιτικών προσώπων από τον Σόιμπλε μέχρι τον Ομπάμα για τα Έγγραφα του Παναμά κι οι ψεύτικες υποσχέσεις ότι θα ληφθούν μέτρα, γίνεται στην κατεύθυνση της αντιμετώπισης κάποιων “ατελειών” και στοχοποίησης κάποιων “διεφθαρμένων” πολιτικών ή κάποιων πολυεκατομμυριούχων, οι οποίοι κινούνται εκτός του σωστού πλαισίου ανταγωνισμού και φαίνεται να ’ναι αυτοί που χαλάνε την πιάτσα.

Όμως, καμιά αντίδραση δεν υπήρχε όταν δύο βδομάδες πριν τη διαρροή των Εγγράφων του Παναμά δημοσιεύθηκε η μελέτη πάνω στους επίσημους απολογισμούς των γαλλικών τραπεζών, σύμφωνα με τους οποίους σχεδόν 5 δις € καταγράφονται σε φορολογικούς παραδείσους.

Καμία αντίδραση δεν υπήρχε όταν 300 απ’ τις μεγαλύτερες πολυεθνικές εταιρείες δήλωναν ποσά άνω των 2 τρις $ στους φορολογικούς παραδείσους.

Κι αυτό γιατί το πρόβλημα με τους φορολογικούς παραδείσους χτυπάει στην πραγματικότητα την καρδιά του ίδιου του καπιταλιστικού συστήματος κι όχι απλώς κάποιους “διεφθαρμένους” και ασύδοτους ή παράνομους επιχειρηματίες.

Έρευνες και εκτιμήσεις

Πόσα, λοιπόν, είναι τα συνολικά ποσά που κρύβονται στους φορολογικούς παραδείσους; Κανείς δεν μπορεί να πει με σιγουριά, αφενός γιατί το τραπεζικό απόρρητο κι άλλες πρακτικές εμποδίζουν τις έρευνες, αφετέρου γιατί κανένας διεθνής οικονομικός οργανισμός δεν θέλει να κάνει μια εξονυχιστική έρευνα για να αποκαλύψει τον πλούτο που κρύβουν επιχειρήσεις, τράπεζες, ιδρύματα, αλλά και πρόσωπα από το χώρο της πολιτικής, στελέχη του οικονομικού συστήματος και άλλοι πολυεκατομμυριούχοι.

Ενδεικτικό της αδιαφορίας των διεθνών οργανισμών είναι ότι το ΔΝΤ έχει πραγματοποιήσει μόλις μία έρευνα για τους φορολογικούς παραδείσους και αυτή πριν από 16 χρόνια, το 2000. Ο ΟΟΣΑ, σε έρευνα τον Απρίλη του 2009, δίνει την εκτίμηση των 11 τρις $ που κρύβονται στους φορολογικούς παραδείσους.

Άλλες έρευνες πανεπιστημιακών ή ιδρυμάτων για μια δίκαιη φορολογική μεταρρύθμιση έχουν πολύ μεγάλες αποκλίσεις, που ξεκινούν από 7,5 τρις $ και φτάνουν μέχρι την εκτίμηση για 21-32 τρις $, χωρίς να υπολογίζεται η ακίνητη περιουσία, τα γιοτ, έργα τέχνης κ.ά.

Λαμβάνοντας, λοιπόν, υπόψη την έρευνα του Γκάμπριελ Ζούκμαν (Gabriel Zucman) με τα πιο συντηρητικά αποτελέσματα, το 2013 το 8% του χρηματοοικονομικού πλούτου των νοικοκυριών σε παγκόσμια κλίμακα, δηλαδή 7,5 τρις $ (5,8 τρις €), καταγράφονταν στους φορολογικούς παραδείσους.

Απ’ αυτά τα κεφάλαια (καταθέσεις, ομόλογα, μετοχές κ.λπ.) το 30% καταγράφεται σε λογαριασμούς της Ελβετίας και το 70% στους υπόλοιπους φορολογικούς παραδείσους. Οι καλύτεροι πελάτες της Ελβετίας είναι οι Ευρωπαίοι πολίτες, μιας και 1 τρισεκατομμύριο € υπολογίζονται τα συνολικά κεφάλαιά τους στις ελβετικές τράπεζες.

Για τους Έλληνες πολίτες ο Ζούκμαν υπολογίζει ότι υπάρχουν 60 δις € στους ελβετικούς τραπεζικούς λογαριασμούς. Ένα ιδιαίτερα υψηλό ποσό που αντιστοιχούσε σε πάνω από 30% του ελληνικού ΑΕΠ το 2013. Μέσα στα χρόνια της κρίσης, των μνημονίων και των περικοπών, η ελληνική ελίτ μόνο στην Ελβετία διατηρεί αφορολόγητα κέρδη ίσα με το 1/3 του ελληνικού ΑΕΠ!

Σύμφωνα με την έρευνα του Ζούκμαν, λόγω του τραπεζικού απορρήτου των φορολογικών παραδείσων, κάθε χρόνο χάνονται φορολογικά έσοδα ύψους 130 δις €. Για την Ευρώπη, η απώλεια φόρων υπολογίζεται στα 50 δις € για το 2013.

Τα κεφάλαια αυτά παραμένουν ενεργά. Τα 2/3 που καταγράφονται στους φορολογικούς παραδείσους επενδύονται σε μετοχές, ομόλογα και επενδυτικά ταμεία. Το 1/3 παραμένει ως καταθέσεις σε τράπεζες, στις οποίες, όμως, ο κάτοχος έχει άμεση πρόσβαση. Είτε μέσα από αναλήψεις μικρών ποσών με τη χρήση πιστωτικής κάρτας, είτε μέσα από πιστωτικές εγγυήσεις.

Εάν, για παράδειγμα, ο κάτοχος ενός τραπεζικού λογαριασμού στην Ελβετία θέλει να αξιοποιήσει τα χρήματα που έχει, αντί να ταξιδέψει, να βγάλει τα λεφτά του και να τα γυρίσει κρυφά στη χώρα του, συνάπτει ένα δάνειο με τη θυγατρική της ελβετικής τράπεζας στη χώρα του, βάζοντας ως εγγύηση το λογαριασμό του στην Ελβετία. Έτσι, μπαίνει ένα τέλος στις… μαύρες πλαστικές σακούλες και στη διακίνηση εκατομμυρίων ευρώ οδικώς κι αεροπορικώς!

Ο Ζούκμαν καταλήγει σε μια σειρά από προτάσεις για την αντιμετώπιση των φορολογικών παραδείσων. Προτείνει τη δημιουργία ενός περιουσιολογίου σε παγκόσμια κλίμακα όλου του χρηματοοικονομικού πλούτου (συμπεριλαμβανομένων μετοχών, ομολόγων κ.λπ.), την άμεση και υποχρεωτική ανταλλαγή πληροφοριών και τις διεθνείς συμμαχίες κρατών εναντίον εκείνων των κρατών που διατηρούν το τραπεζικό απόρρητο και δε συμμορφώνονται.

Οι προτάσεις του Ζούκμαν έχουν μια μεγάλη αδυναμία: αυτή του ποιος θα τις εφαρμόσει. Ο Ζούκμαν βασίζεται αφενός στις διακρατικές συμμαχίες (για παράδειγμα της Γαλλίας με τη Γερμανία και την Ιταλία) εναντίον των μεγάλων φορολογικών παραδείσων (π.χ. Ελβετίας, Λουξεμβούργου). Πώς, όμως, η Γαλλία, που το τραπεζικό της σύστημα κέρδισε σχεδόν 5 δις € από τους φορολογικούς παραδείσους, θα επιβάλλει κυρώσεις σε αυτούς τους φορολογικούς παραδείσους; Πώς η Γερμανία θα επιβάλλει κυρώσεις όταν 28 γερμανικές τράπεζες (όπως η Deutsche Bank) αποδείχθηκε ότι ήταν πελάτες της Μόσακ Φονσέκα; Για να επέβαλλαν ποινές και αποκλεισμούς στους φορολογικούς παραδείσους, οι κυβερνήσεις θα έπρεπε καταρχήν να έρθουν σε σύγκρουση με τις ίδιες τις τράπεζές τους. Αυτό, όμως, δεν πρόκειται να γίνει, όσο οι κυβερνήσεις είναι των τραπεζών.

Τέλος, ο Ζούκμαν ονοματίζει ακόμα και το ΔΝΤ ως «την καλύτερη επιλογή» για τη δημιουργία και τον έλεγχο του παγκόσμιου περιουσιολογίου και συνεπώς το χτύπημα της φοροδιαφυγής, μέσα από το χτύπημα των φορολογικών παραδείσων. Προτείνει δηλαδή ο ίδιος οργανισμός που όχι μόνο προωθεί τις νεοφιλελεύθερες πολιτικές παγκόσμια, αλλά και που έχει δείξει ελάχιστο ενδιαφέρον για τη λειτουργία των φορολογικών παραδείσων να αναλάβει κυρίαρχο ρόλο στην αντιμετώπισή τους.

Το 2012 ο Τζέιμς Χένρι (James Henry) πραγματοποίησε μια νέα έρευνα για το TJN8, στην οποία παρουσιάζει ότι ο πραγματικός κρυμμένος πλούτος ξεπερνάει τις προηγούμενες εκτιμήσεις και ότι το πρόβλημα είναι σαφώς μεγαλύτερο. Πρόκειται για τη μεγαλύτερη εκτίμηση που έχει γίνει για τον πλούτο που βρίσκεται στους φορολογικούς παραδείσους.

Ο Χένρι καταλήγει ότι τα κεφάλαια χωρίς την ακίνητη περιουσία που βρίσκονται στους φορολογικούς παραδείσους είναι 21 τρις $, χωρίς να αποκλείει ότι αυτό το ποσό μπορεί να φθάνει στην πραγματικότητα τα 32 τρις $. Τα 21 τρις $ αντιστοιχούν στο 10% του συνολικού παγκόσμιου πλούτου (κινητής και ακίνητης περιουσίας), σύμφωνα με έρευνα της ελβετικής τράπεζας Credit Suisse.

Η έρευνα του Χένρι δείχνει ότι 91.000 άτομα (δηλαδή το 0,001% του παγκόσμιου πληθυσμού) κατέχουν το 1/3 του ιδιωτικού οικονομικού πλούτου στους φορολογικούς παραδείσους και το 1/2 ολόκληρου του πλούτου που βρίσκεται σε υπεράκτια κέντρα. Το υπόλοιπο 1/2 ανήκει σε άλλα 8,4 εκατομμύρια άτομα (δηλαδή στο 0,14% του παγκόσμιου πληθυσμού).

Ελλάδα: φορολογικός παράδεισος για τους Έλληνες εφοπλιστές

Η Ελλάδα δεν συμπεριλαμβάνεται από κανέναν αναλυτή στους φορολογικούς παραδείσους. Όμως, υπάρχει μια ειδική κατηγορία “επαγγελματιών”, οι Έλληνες εφοπλιστές, οι οποίοι απολαμβάνουν ένα σωρό φορολογικά προνόμια.

Η φορολογική ασυλία των εφοπλιστών ξεκίνησε στη μετά τον εμφύλιο εποχή, το 1953. Μέχρι και σήμερα ισχύουν 56 διαφορετικές φοροαπαλλαγές, ενώ οι εφοπλιστές δεν φορολογούνται επί των κερδών τους, αλλά με βάση το μέγεθος, τη χωρητικότητα και την παλαιότητα των πλοίων τους. Μάλιστα, στην εποχή της μεταπολίτευσης, όταν ειδικά τα πρώτα χρόνια η αστική τάξη ανησυχούσε έντονα για την τροπή που μπορεί να πάρουν τα πράγματα, με την επανασύσταση των σωματείων και των συνδικάτων και την άνοδο των σοσιαλιστικών και κομμουνιστικών ιδεών, το καθεστώς πρόλαβε να κατοχυρώσει συνταγματικά την προστασία των εφοπλιστών.

Το ελληνικό εφοπλιστικό κεφάλαιο είναι από τα πιο ισχυρά στην Ελλάδα και αυτό φαίνεται με μια ματιά από τις φοροαπαλλαγές, τις σχέσεις τους με τα βασικά ΜΜΕ, την εμπλοκή τους με Ποδοσφαιρικές Ανώνυμες Εταιρείες (ΠΑΕ), αλλά και την ενεργή και άμεση εμπλοκή στην πολιτική ζωή της χώρας, όπως συνέβη με τον Βαγγέλη Μαρινάκη που κατέβηκε και κέρδισε δια του αντιπροσώπου του Γ. Μώραλη τις τελευταίες δημοτικές εκλογές στον Πειραιά.

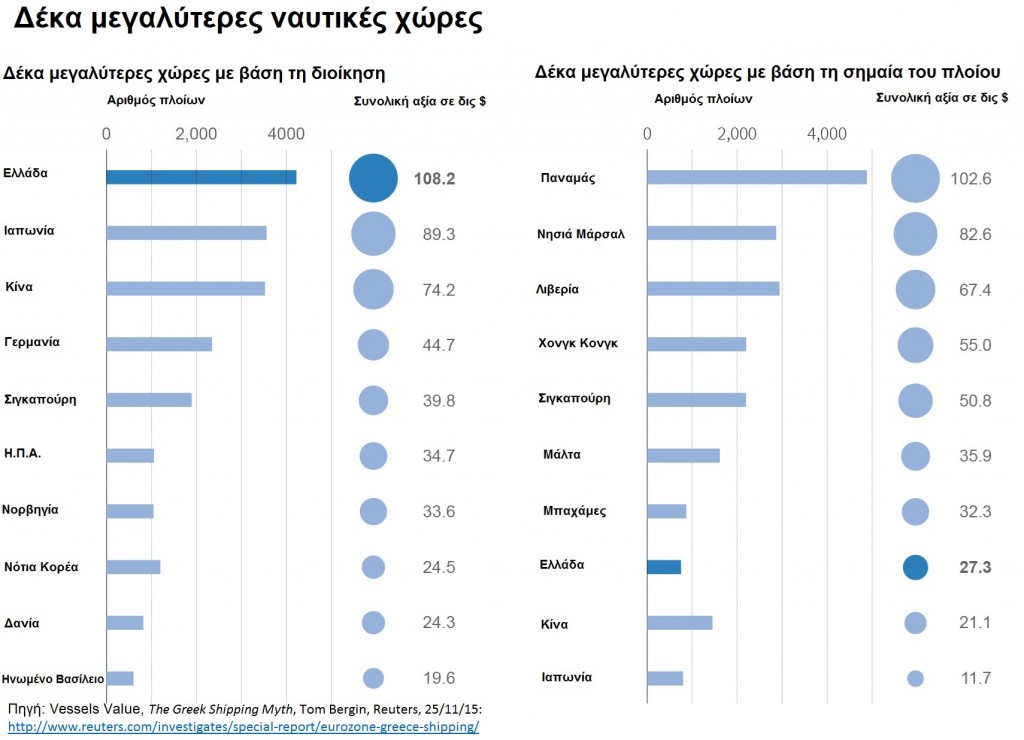

Ο ρόλος τους, όμως, δεν περιορίζεται τοπικά. Τον Αύγουστο του 2014 ο ελληνόκτητος στόλος έφτανε σχεδόν τα 4400 πλοία με συνολική αξία σχεδόν 115 δις $. Ο στόλος που έχουν οι Έλληνες εφοπλιστές αντιστοιχεί κοντά στο 50% του στόλου της Ευρωπαϊκής Ένωσης και στο 16% του παγκόσμιου στόλου.

Όμως, το ότι αυτά τα πλοία –και κατ’ επέκταση τα κέρδη που αποφέρουν– βρίσκονται σε ελληνικά χέρια, δεν σημαίνει ότι αποφέρουν αντίστοιχα οφέλη στον ελληνικό λαό.

Σύμφωνα με την Ελληνική Στατιστική Υπηρεσία (ΕΛΣΤΑΤ) η ναυτιλιακή οικονομία προσφέρει 9 δις $ και το 4% του ΑΕΠ της Ελλάδας το χρόνο, ενώ μαζί με τις συναφείς επιχειρήσεις γύρω από τα ναυτιλιακά το ποσό φτάνει τα 17 δις $ και το 7,5% του ελληνικού ΑΕΠ.

Αμφισβητείται, όμως, από πολλούς το αν αυτά τα ποσά καταγράφονται και μένουν στην Ελλάδα, δημιουργώντας οφέλη στον πληθυσμό. Σύμφωνα με έρευνα που πραγματοποίησε το δημοσιογραφικό πρακτορείο Reuters το Νοέμβρη του 20159, η ΕΛΣΤΑΤ συμπεριλαμβάνει στους υπολογισμούς της κεφάλαια που στην πραγματικότητα δεν περνούν καθόλου από την ελληνική οικονομία. Κατά τους υπολογισμούς του Reuters, η ελληνική ναυτιλιακή οικονομία, σύμφωνα με τις υπολογιστικές μεθόδους που εφαρμόζουν άλλες χώρες, προσφέρει μόλις το 1% στο ΑΕΠ της Ελλάδας.

Εάν, λοιπόν, τα κέρδη των Ελλήνων εφοπλιστών δεν καταγράφονται στην Ελλάδα, τότε πού πηγαίνουν; Μα, φυσικά, πηγαίνουν σε άλλους φορολογικούς παραδείσους. Έτσι, παρά το γεγονός ότι στην Ελλάδα απολαμβάνουν ένα καθεστώς φοροασυλίας, μόλις το 20% των ελληνόκτητων πλοίων έχουν την ελληνική σημαία και θεωρούνται ελληνικά. Ακολουθούν η Λιβερία με 18%, τα Νησιά Μάρσαλ με 17% και η Μάλτα με 16%. Από τη λίστα, βέβαια, δε θα μπορούσε να λείπει και ο Παναμάς, μιας και το 10% των πλοίων των Ελλήνων εφοπλιστών κυκλοφορούν με τη σημαία του.

Όταν, λοιπόν, το 80% των ελληνικών πλοίων γυρνούν την πλάτη τους στις 56 φοροαπαλλαγές που προσφέρει η Ελλάδα και στρέφονται σε άλλους φορολογικούς παραδείσους, και την ίδια ώρα τα κυρίαρχα ΜΜΕ δεν λένε κουβέντα και επικεντρώνονται στην αποκάλυψη των Εγγράφων του Παναμά ότι ο στενός συνεργάτης του Αντώνη Σαμαρά, Σταύρος Παπασταύρου, συμμετείχε σε υπεράκτιες εταιρείες, τότε γίνεται φανερό ότι καμιά φορά αναγκάζονται να «κάψουν» κάποιους ανθρώπους, προκειμένου να διασωθεί το σύστημά τους. Ας παρουσιαστεί ο ένας ως ο «κακός» παίκτης, για να μην αποκαλυφθεί ότι ολόκληρο το παιχνίδι είναι στημένο πάνω σε «κακούς» κανόνες.

Και μέσα σε αυτό το περιβάλλον, είναι τουλάχιστον οξύμωρο (αν όχι εγκληματικό), νεοφιλελεύθεροι πολιτικοί, που κατά τα άλλα ανησυχούν για την «ισλαμοποίηση της χώρας» με την είσοδο προσφύγων στην Ελλάδα, όπως ο Καρατζαφέρης, να ζητούν την ίδια ώρα ακόμα περισσότερες φοροαπαλλαγές και διευκολύνσεις γι’ αυτούς που οικειοθελώς άλλαξαν τις σημαίες τους στα καράβια τους.

Πλήρης αντίφαση, εάν κρίνουμε ότι οι ιδέες τους προέρχονται από τη θρησκευτική ή την εθνική τους πίστη. Πλήρως κατανοητό, εάν λάβουμε υπόψη ότι οι ιδέες τους προέρχονται από την υπεράσπιση των οικονομικά ισχυρών έναντι των οικονομικά ασθενέστερων.

ΠΙΝΑΚΑΣ 1: Δέκα μεγαλύτερες ναυτικές χώρες με βάση τη διοίκηση και με βάση τη σημαία των πλοίων

Τον Απρίλη του 2016, ο αναπληρωτής υπουργός Οικονομικών, Τρύφων Αλεξιάδης, απαντώντας σε κοινοβουλευτική ερώτηση του ΚΚΕ, έδωσε στη δημοσιότητα τα συνολικά ποσά που πλήρωσαν σε φόρους οι Έλληνες εφοπλιστές10.

Το 2013 οι φόροι από τους Έλληνες εφοπλιστές ήταν 14 (!) εκατομμύρια €. Την ίδια ώρα ο ελληνικός λαός κατέβαλε σε φόρους 43 δις €.

Το 2014 οι φόροι των εφοπλιστών ήταν 13,2 εκατ. €. Όμως, άρχισε να εφαρμόζεται το Συνυποσχετικό Οικειοθελούς Παροχής, που είχε ψηφιστεί τον προηγούμενο χρόνο. Δηλαδή, το ελληνικό δημόσιο δεν φορολογεί τα κέρδη των εφοπλιστών, έχει συνταγματικά κατοχυρωμένες φοροαπαλλαγές, επιδοτεί άγονες ναυτικές γραμμές κι ενώ έχουν ψηφιστεί τρία μνημόνια, ζητάει από τους εφοπλιστές «ό,τι έχετε ευχαρίστηση». Οι εφοπλιστές “ανταποκρίθηκαν” δίνοντας άλλα 40,5 εκατ. €. Σύνολο δηλαδή 53,7 εκατ. €, την ώρα που τα λαϊκά στρώματα πλήρωναν (υποχρεωτικά) 45 δις €.

Τέλος, για το 2015 η φορολογία των εφοπλιστών ήταν 17,6 εκατ. € κι άλλα 45,4 εθελοντικά, σύνολο 63 εκατ. €. Το κοντέρ για τους φόρους του λαού έγραψε 47 δις €.

Μέσα σε τρία χρόνια οι Έλληνες εφοπλιστές πλήρωσαν στον φορολογικό παράδεισο της Ελλάδας 130,7 εκατ. €, όταν τα κέρδη τους ήταν μόνο για το 2013, 12 δις €, ενώ για τη δεκαετία 2003-2013 έφτασαν τα 175 δις €11!

Σύνορα ανοικτά για το κεφάλαιο και κλειστά για τους ανθρώπους

Τα Έγγραφα του Παναμά εμφανίστηκαν σε μια συγκυρία όπου οι κυβερνήσεις των χωρών της Ευρώπης αντιδρούν συντηρητικά στη διαχείριση του προσφυγικού ζητήματος. Μια σειρά από χώρες κλείνουν τα σύνορά τους, εμποδίζοντας δεκάδες χιλιάδες ανθρώπους από εμπόλεμες περιοχές να μείνουν στις χώρες τους ή απλώς να διασχίσουν τα εδάφη τους. Ταυτόχρονα η Ευρωπαϊκή Ένωση κλείνει συμφωνίες με την Τουρκία, ώστε να ’ναι εκείνη –με τα χρήματα της ΕΕ φυσικά– που θα διαχειριστεί τις προσφυγικές ροές προς την Ευρώπη. Άλλη μία «ευρωπαϊκή» ανθρωπιστική αξία κλονίζεται.

Την ίδια ώρα το ίδιο σύστημα που εμποδίζει τη διέλευση χιλιάδων ανθρώπων που αναζητούν ένα ασφαλές καταφύγιο, για να γλιτώσουν από πολέμους, δικτατορίες και τη φτώχεια, αφήνει το κεφάλαιο να ξεσαλώνει και να ταξιδεύει με όποιους όρους θέλει. Το κεφάλαιο αποφεύγει να φορολογηθεί, ληστεύει τον πλούτο των λαών και τον μεταφέρει σε άλλες χώρες, ασφαλείς από τους φόρους. Οι καπιταλιστές έχουν τη δυνατότητα ακόμα και να ξεπλένουν τα κέρδη εκείνα που προέρχονται από εγκληματικές δραστηριότητες και τα χρησιμοποιούν για να βγάλουν ακόμα περισσότερα –νόμιμα και παράνομα– κέρδη.

Για τους πρόσφυγες και τους μετανάστες κυκλοφορούν κατηγορίες από το ότι «κλέβουν τις δουλειές των γηγενών» (παλιά και κλασική κατηγορία ενάντια σε όλους τους μετανάστες σε κάθε χώρα), ότι «αλλοιώνουν» τα εθνικά ή φυλετικά ή θρησκευτικά ή πολιτισμικά χαρακτηριστικά, ότι καταστρέφουν την οικονομία, ότι μεταφέρουν αρρώστιες κι άρρωστες συμπεριφορές.

Την ίδια ώρα το κεφάλαιο που έχουν στα χέρια τους πολυεθνικές και τράπεζες, πολιτικοί και golden boys, Έλληνες και ξένοι, αποδεικνύει για άλλη μια φορά ότι… «δεν έχει σύνορα». Μπορεί να φεύγει από τη μία χώρα για να μη φορολογηθεί κι ύστερα από μια διαδρομή από τις τράπεζες της Ελβετίας ή του Λουξεμβούργου, από τις υπεράκτιες εταιρείες του Παναμά ή των Νησιών Κέιμαν, να επιστρέφει στην ίδια χώρα για να καταναλωθεί ή και να επανεπενδυθεί.

Φράχτες, όπλα, στρατόπεδα συγκέντρωσης κι απελάσεις στη μία πλευρά. Συγκάλυψη, φοροαπαλλαγές και ατιμωρησία στην άλλη πλευρά. Αυτές οι δύο εικόνες κάνουν ξεκάθαρη την πραγματική λογική της παγκοσμιοποίησης του καπιταλισμού: σύνορα ανοικτά για τις πολυεθνικές και τις τράπεζες, ώστε τα κεφάλαιά τους να διακινούνται ελεύθερα χωρίς έλεγχο και απαιτήσεις από τις εγχώριες κυβερνήσεις και απ’ τους λαούς, αλλά σύνορα κλειστά για τους ίδιους τους λαούς, που θα θελήσουν να προστατευτούν ή να αναζητήσουν ένα καλύτερο μέλλον σε μια άλλη χώρα, σε μια άλλη περιοχή.

Κι όλα αυτά θα εξακολουθήσουν να ισχύουν, όσο οι πολυεθνικές, οι τράπεζες και οι μεγάλες επιχειρήσεις παραμένουν στα χέρια μιας μικρής μερίδας ανθρώπων, οι οποίοι στη συνέχεια μοιράζονται τα έσοδα μεταξύ τους και βρίσκουν τρόπους να τα αποκρύψουν από τις φορολογικές αρχές. Το σύστημα των φορολογικών παραδείσων επί της ουσίας δεν αποτελεί μια παράλληλη πτυχή του καπιταλισμού που δρα παράτυπα κι ανεξέλεγκτα, αλλά ένα συστατικό και αναγκαίο μέρος του.

Στις συνθήκες αυτές, η κοινωνικοποίηση των μεγάλων επιχειρήσεων γίνεται ένας αναγκαίος όρος προκειμένου το κεφάλαιο της ελίτ να σταματήσει να κρύβεται από τις φορολογικές αρχές και κατ’ επέκταση από τα λαϊκά στρώματα. Όταν η ιδιοκτησία κι ο έλεγχος των επιχειρήσεων ανήκουν συνολικά στην κοινωνία, τότε είναι προς όφελος της ίδιας της κοινωνίας τα κέρδη που προκύπτουν να στρέφονται άμεσα σε ζωτικής σημασίας τομείς της ζωής: στις υποδομές της παιδείας, στην καλυτέρευση του συστήματος υγείας, στην τεχνολογική έρευνα, στην ανάπτυξη ανανεώσιμων πηγών ενέργειας κι αλλού.

Απάντηση στην παγκοσμιοποιημένη οικονομία είναι ο διεθνισμός. Μπροστά στην κοινή αφαίμαξη των λαών από τις πολυεθνικές, είναι απαραίτητη η ενεργή αλληλοϋποστήριξη και συνεργασία των εργαζομένων ανθρώπων σε όλο τον κόσμο κι από όλες τις φυλές. Οι εργαζόμενοι και τα λαϊκά στρώματα χρειάζονται σοσιαλιστικές επιλογές, προκειμένου να σταματήσουν μια και καλή τη φορολογική διαφυγή του κεφαλαίου για νόμιμα και παράνομα υπερκέρδη.

ΠΗΓΈΣ

Offshore Shell Games 2015, The Use of Offshore Tax Havens by Fortune 500 Companies, των Robert S. Mclntyre, Richard Plillips και Phineas Baxandall, έκδοση των US PIRG Education Fund και Citizens for Tax Justice, Οκτώβριος 2015, http://ctj.org/pdf/offshoreshell2015.pdf.

French Banks’ Activities in Tax Havens, των Manon Aubry, Thomas Dauphin και Lucie Watrinet. Έκδοση των CCFD – Terre Solidaire, Oxfam France, Secours Catholique Caritas France και Plateforme Paradis Fiscaux et Juriciaires, 16 Μαρτίου 2016, https://www.oxfam.org/sites/www. oxfam.org/files/following_the_money_final_english.pdf.

Ο κρυμμένος πλούτος των εθνών, του Gabriel Zucman, εκδόσεις Πεδίο, Αθήνα 2015.

The Price of Offshore Revisited, του James S. Henry, έκδοση του Tax Justice Network, Ιούλιος 2012, http://www.taxjustice.net/cms/upload/pdf/Price_of_Offshore_Revisited_120722.pdf.

ΣΗΜΕΙΏΣΕΙΣ

US Public Interest Research Group Education Fund (Εκπαιδευτικό Ταμείο της Ομάδας Ερευνών Δημοσίου Ενδιαφέροντος ΗΠΑ): http://www.uspirgedfund.org/, και Citizens for Tax Justice (Πολίτες υπέρ της Φορολογικής Δικαιοσύνης): http://ctj.org/.

Πρόκειταιγιατις Adobe, Apple, Broadcom, Cisco, Google, EMC, Microsoft, Johnson & Johnson, Qualcomm.

Πρόκειται για τις Βερμούδες (1.643% του ΑΕΠ), τα Νησιά Κέιμαν (1.600%) και τις Βρετανικές Παρθένες Νήσους (1.102%).

Comité Catholique contre la Faim et pour le Développement – Terre Solidaire: http://ccfd-terresolidaire.org/, Oxfam France: http://www.oxfamfrance.org/, Secours Catholique – Caritas France: http://www.secours-catholique.org/, Plateforme Paradis Fiscaux et Judiciaires: http://www.stopparadisfiscaux.fr/.

The Panama Papers: http://panamapapers.icij.org.

Βλέπεστολήμματης Wikipedia «Panama Papers», https://en.wikipedia.org/wiki/Panama_Papers.

«LIVE: Διαβάζουμε τα Panama Papers», The Press Project, http://www.thepressproject.gr/ article/94266/Simera-sti-dimosiotita-ta-Panama-Papers (με αυτόματη ανανέωση των ειδήσεων που αφορούν τους Έλληνες των Εγγράφων του Παναμά)..

Tax Justice Network (Δίκτυο Φορολογικής Δικαιοσύνης): http://www.taxjustice.net/.

«The Greek Shipping Myth», Tom Bergin, Reuters, 25/11/15: http://www.reuters.com/investigates/special-report/eurozone-greece-shipping/.

ΤρύφωνΖ. Αλεξιάδης, αναπληρωτήςυπουργόςΟικονομικών, 5/4/2016: http://www. hellenicparliament.gr/UserFiles/67715b2c-ec81-4f0c-ad6a-476a34d732bd/9553679.pdf.

«Σκανδαλώδης –και φέτος– η φοροαποφυγή των εφοπλιστών», Γεράσιμος Λιβιτσάνος, The Press Project, 14/4/16: http://www.thepressproject.gr/article/92707/Skandalodis-kai-fetos–i-foroapofugi-ton-efopliston.

* Ο Φοίβος Σταύρος Μακρίδης είναι ιστορικός, απόφοιτος του τμήματος Ιστορίας – Αρχαιολογίας (ειδίκευση Ιστορίας) της Φιλοσοφικής Σχολής του Αριστοτελείου Πανεπιστημίου Θεσσαλονίκης και το παραπάνω κείμενο είναι δημοσιευμένο στο νέο τόμο της Μαρξιστικής Σκέψης #20